Depuis 2018, l’Impôt sur la Fortune Immobilière (IFI) a remplacé l’Impôt de Solidarité sur la Fortune (ISF), découvrez dans cet article des informations sur la base imposable et les cas particuliers relatifs à cet impôt.

Vous êtes assujettis à l’IFI si vous avez votre domicile fiscal en France et détenez au 1er janvier un patrimoine immobilier non professionnel d’une valeur supérieure à 1 300 000 €. La base taxable de l’IFI est désormais le patrimoine immobilier net détenu au 1er janvier, mais les seuils d’assujettissement, les tranches et les taux d’imposition sont restés les mêmes.

Les précisions IFI :

- vos actifs immobiliers peuvent être détenus en France ou à l’étranger, directement ou indirectement;

- pour l’administration fiscale le seuil de déclenchement de l’IFI est différent du calcul de l’imposition;

- le seuil de déclenchement de l’imposition est de 1 300 000 €, tandis que le barème est progressif par tranches à partir de 800 000 €;

- la base imposable de l’IFI est constituée du patrimoine immobilier net, c’est-à-dire du montant total de vos actifs immobiliers, moins le montant total de vos dettes se rapportant à ces actifs.

Quels biens Intègre-t-on dans le calcul IFI ?

Les résidences principales et secondaires entrent dans l’assiette de l’IFI et bénéficient d’un abattement de 30 % sur la valeur vénale du bien libre (c’est-à-dire sans tenir compte du fait qu’elle est occupée). Sauf si ces biens sont détenus par le biais d’une SCI de gestion. La SCI correspond à une Société Civile Immobilière c’est une forme de société juridique. Structure constituée d’au moins deux associés (personne physique ou morale) et régie par l’article 1832 du Code civil et dispose d’une personnalité juridique qui lui est propre. En principe, la SCI n’a pas d’activité commerciale, sauf dans certains cas.

Tous les biens immobiliers non professionnels, bâtis ou non-bâtis, entrent également dans l’actif imposable : maisons, appartements, immeubles, terrains, placements en immobilier (SCPI, OPCI…), biens locatifs meublés ou non. Seuls les biens immobiliers affectés à une activité professionnelle principale, et notamment à l’activité de location meublée professionnelle, sont exonérés de l’IFI. Les autres biens locatifs, meublés ou non, entrent donc dans l’assiette taxable.

Cas particulier des SCPI : pour l’administration fiscale, détenir les parts sociales d’une société, si celle-ci détient de l’immobilier, revient à détenir indirectement un actif immobilier. Quand l’actif de ces sociétés n’est que partiellement constitué d’immobilier, c’est la valeur vénale de la partie représentant l’immobilier physique détenue au 1er janvier de chaque année qui doit être déclarée. C’est le cas pour les Sociétés Civiles de Placement Immobilier (SCPI), les Organismes de Placement Collectif Immobilier (OPCI) et les foncières cotées (à condition qu’elles soient détenues à plus de 5%). Ceci reste valable, y compris quand ces SCI+PI, OPCI ou foncières cotés sont hébergés dans des contrats d’assurance vie.

Les biens doivent être évalués au 1er janvier de l’année d’après leur valeur vénale.

Les titres admis à une cote officielle sont évalués selon le dernier cours connu au 1er janvier ou selon la moyenne des 30 derniers cours qui précèdent cette date pour la quote-part des biens immobiliers auxquels ils se rapportent.

Les biens détenus en usufruit sont, sauf exception, déclarés pour leur valeur en pleine propriété (en contrepartie ils ne sont pas à déclarer pour le nu-propriétaire).

En réalisant une donation à la Fondation Saint Matthieu de mon vivant, j’ai souhaité faire perdurer les valeurs connues dans mon enfance et aussi trouvé un moyen d’échapper à l’IFI. La transmission a été dans mon cas la solution la plus adaptée et en accord avec ce que je souhaitais.

Colette, 76 ans, Bas-Rhin.

IFI et le Calcul du passif déductible

Pour être déductibles du patrimoine immobilier, les dettes doivent remplir trois conditions cumulatives :

- exister au 1er janvier de l’année de déclaration;

- être à votre charge personnelle et effectivement supportées par vous;

- être strictement affectées à vos actifs imposables.

Font notamment partie des dettes déductibles :

- les dépenses d’acquisition de biens ou droits immobiliers (y compris les emprunts);

- les dépenses d’amélioration, de construction, de reconstruction ou d’agrandissement;

- les dépenses d’acquisition des parts ou actions de sociétés ou d’organismes (au prorata de la valeur des biens et droits immobiliers);

- les dépenses d’entretien effectivement supportées par le propriétaire;

- les impôts dus à raison des propriétés concernées (par exemple : taxe foncière).

Seuls les impôts dus en tant que propriétaire peuvent entrer dans le passif : la taxe d’habitation, l’Impôt sur le Revenu ou les prélèvements sociaux sur les loyers des immeubles détenus ne sont pas déductibles.

Quel est le Barème de l’IFI

Le barème et les tranches de l’Impôt sur la Fortune Immobilière sont les mêmes que ceux de l’Impôt de Solidarité sur la Fortune. Pour l’année 2025, le barème IFI est le suivant :

Par exemple, si la valeur de votre patrimoine immobilier s’élève à 3 M d’€ au 1er janvier 2025 : votre IFI est égal à 15 690 €, vous avez la possibilité de faire un don IFI de 20 920 € parmi lesquels 15 690 € sont déductibles de l’IFI (15 690 € /75 %) : vous êtes donc entièrement exonéré de l’Impôt sur la Fortune Immobilière.

| Tranche de patrimoine | Taux d’imposition | Patrimoine taxable | IFI par tranche |

| Inférieur à 800 000 € | 0,00 % | 500 000 € | 0 € |

| De 800 000 à 1 300 000 € | 0,50 % | 800 000 € | 2 500 € |

| De 1 300 000 à 2 570 000 € | 0,70 % | 1 270 000 € | 8 890 € |

| De 2 570 000 à 5 000 000 € | 1,00 % | 430 000 € | 4 300 € |

| De 5 000 000 à 10 000 000 € | 1,25 % | ||

| Supérieur à 10 000 000 € | 1,50 % | ||

| Total | 3 000 000 € | 15 690 € | |

| Montant du don IFI permettant l’exonération totale (75%) | 20 920 € |

Si vous déclarez un patrimoine d’une valeur comprise entre 1 300 000 € et 1 400 000 €, vous bénéficiez d’une décote égale à 17 500 € moins 1,25 % de la valeur du patrimoine net taxable.

Dons Avantages fiscaux et IFI

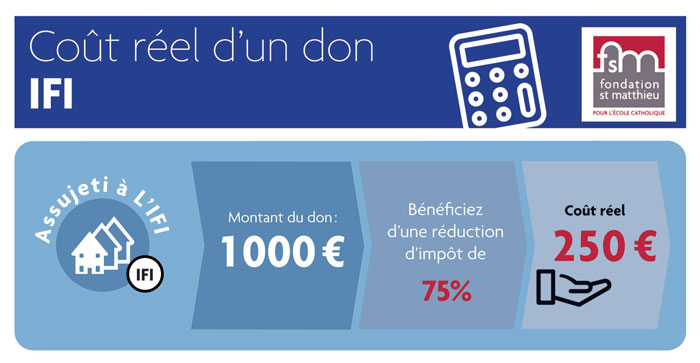

En tant que contribuable assujetti à l’IFI, vous pouvez réduire votre assiette fiscale de référence en réalisant un don à une association ou une fondation reconnue d’utilité publique comme la Fondation Saint Matthieu. Vos dons sont déductibles à hauteur de 75 % pour une réduction maximale de 50 000 €. Estimez le montant de votre réduction fiscale gratuitement grâce à notre simulateur de don IFI.

Saviez-vous que :

- la réduction d’impôt liée à un investissement dans les PME n’est plus possible, le don reste l’un des uniques moyens de disposer d’un crédit d’impôt;

- la somme des montants de votre Impôt sur le Revenu 2023 et de votre IFI 2024 ne doivent pas excéder 75 % de vos revenus annuels de 2024. Le cas échéant, le montant du dépassement sera soustrait au montant de votre IFI 2025;

- vos dons IFI doivent être versés entre la date limite de déclaration de l’IFI 2024 et la date limite de déclaration de l’IFI 2025. Pour être informés des dates 2026, 2027, consultez notre page : calendrier IFI ou inscrivez-vous à notre newsletter.

Déclaration et Optimisation fiscale

Vous souhaitez réduire le montant de votre IFI tout en soutenant les écoles catholiques, vous pouvez allier les deux en nous soutenant dès à présent : Je donne maintenant.

Il existe aussi d’autres moyens d’alléger votre assiette fiscale (le soutien régulier, le legs par exemple) notre contact privilégié et notre équipe sont à votre entière écoute pour tout renseignement.

Je demande à être recontacté(e) par la Fondation